3 conseils pour bien vivre le démembrement de propriété

Publié le 27.05.2024

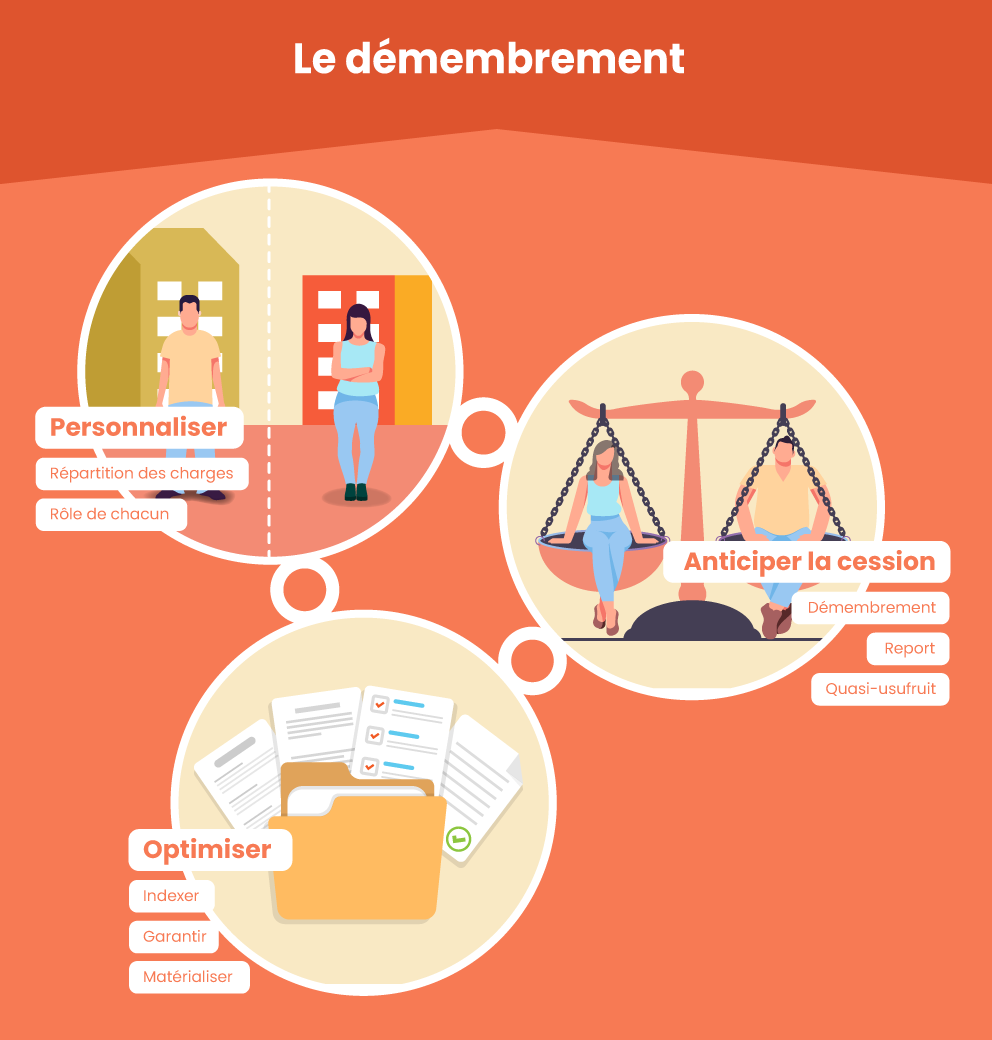

1. Personnaliser les droits et devoirs de chacun

Le Code civil et de nombreuses jurisprudences régissent les droits et devoirs du couple usufruitier/ nu-propriétaire. Pour un bien immobilier, ces règles sont assez claires et facilement applicables, quoique parfois complexes. Pour un bien mobilier, notamment des parts sociales de sociétés, la jurisprudence peut être contradictoire. Alors, si la situation l’exige (bien immobilier d’une valeur vénale ou familiale importante, parts de société professionnelle…) et si vous voulez y voir plus clair dans ce fatras juridique, vous pouvez rédiger une convention de démembrement ad hoc, qui permettra, sans nuire aux droits fondamentaux ni du nu-propriétaire ni de l'usufruitier, de fixer précisément vos règles du jeu.

Pour un bien immobilier, on s’attachera à clarifier la répartition des charges (travaux d’entretien ou d’autre nature, taxe foncière…) et le rôle de chacun en cas de gestion locative (baux, copropriété…). Pour des parts sociales, l’accent pourra être mis sur la répartition du résultat entre l’usufruitier et le nu-propriétaire selon la nature de celui-ci (résultat courant ou exceptionnel, dividende, distribution de réserves…) ainsi que la répartition du droit de vote*.

2. Anticiper les conséquences de la cession du bien démembré

Le démembrement est une situation appelée, par essence, à se terminer (au terme de l’usufruit ou au décès de l’usufruitier). Cette fin peut également intervenir lorsque le bien démembré est vendu (par le nu-propriétaire et l’usufruitier). Dans cette situation, les fonds issus de la vente du bien doivent être partagés et les règles de la répartition peuvent être décidées avant l’opération.

Au choix :

- Les fonds sont répartis entre le nu-propriétaire et l’usufruitier (selon une clé de répartition définie en amont)

- Les fonds sont répartis entre le nu-propriétaire et l’usufruitier, avec une clause de remploi sur un nouveau bien : on reporte alors le démembrement d’origine sur le nouvel investissement (on parle de subrogation)

- Les fonds sont attribués en totalité à l’usufruitier, ce qui donne naissance à un quasi-usufruit

3. Comprendre et optimiser le régime du quasi-usufruit

Démembrer un immeuble, des parts de sociétés ou un portefeuille de titres ne paraît pas poser de difficulté outre mesure. Démembrer une somme d’argent est moins intuitif et oblige à quelques circonvolutions intellectuelles ! Comment attribuer les revenus d’un placement à un usufruitier en laissant le capital entre les mains du nu-propriétaire ?

À cette question, le législateur a répondu benoîtement en laissant le capital à disposition de l’usufruitier, qui, de fait, devient un « quasi-propriétaire ». Dépourvu d’un droit réel sur la somme d’argent, le nu-propriétaire devient titulaire d’un simple droit à créance de restitution qu’il pourra exercer au décès de l’usufruitier. Pour aménager ce régime du quasi-usufruit, à nouveau, une convention peut être envisagée pour, par exemple :

- Indexer la créance de restitution afin de protéger le nu-propriétaire des effets de l’inflation

- Définir une garantie pour la créance afin d’assurer le paiement de celle-ci à terme

- Matérialiser la créance dans un acte pour la rendre déductible du passif successoral de l’usufruitier**.

Le démembrement de propriété est une opération courante et parfois imposée, notamment lors d’une succession. Cette forme de détention, utile civilement et fiscalement, peut faire l’objet d’aménagements conventionnels pour la vivre sereinement et éviter qu’elle ne ressemble trop à une amputation.

* Ces règles peuvent être écrites directement dans les statuts de la société.

** Obligation d’un acte authentique (notarié) pour ce point.